Le Point – Le Canada doit baisser l’impôt des entreprises et adopter un taux d’impôt proportionnel

Le président Trump a réitéré son intention de réduire le taux fédéral maximal d’imposition des entreprises, en le faisant passer de 35 % à 20 %. Une baisse aussi abrupte, ou même plus modeste, aurait des conséquences sérieuses pour l’économie canadienne. Ottawa aurait donc avantage à réformer sans attendre son régime fiscal pour les entreprises et à introduire l’impôt proportionnel en se basant sur le taux de 10,5 % qui prévaut actuellement pour les petites entreprises, afin qu’il ne subsiste qu’un seul taux fédéral pour toutes les entreprises canadiennes.

Communiqué de presse : Réforme fiscale Trump : Ottawa devrait adopter un impôt proportionnel de 10,5 % pour demeurer concurrentiel

En lien avec cette publication

En lien avec cette publication

|

|

|

| Pourquoi attendre la réforme fiscale de Trump? (La Presse+, 28 septembre 2017)

When it comes to corporate taxes, why wait for Trump? (The Globe and Mail, 2 octobre 2017) |

Entrevue (en anglais) avec Mathieu Bédard (CTV News Montreal, CFCF-TV, 2 octobre 2017) |

Ce Point a été préparé par Mathieu Bédard, économiste à l’IEDM. La Collection Fiscalité de l’IEDM vise à mettre en lumière les politiques fiscales des gouvernements et à analyser leurs effets sur la croissance économique et le niveau de vie des citoyens.

Le président Trump a réitéré son intention de réduire le taux fédéral maximal d’imposition des entreprises, en le faisant passer de 35 % à 20 %(1). Une baisse aussi abrupte, ou même plus modeste, aurait des conséquences sérieuses pour l’économie canadienne. Ottawa aurait donc avantage à réformer sans attendre son régime fiscal pour les entreprises et à introduire l’impôt proportionnel en se basant sur le taux de 10,5 % qui prévaut actuellement pour les petites entreprises, afin qu’il ne subsiste qu’un seul taux fédéral pour toutes les entreprises canadiennes.

La compétitivité fiscale canadienne

Le Canada fait généralement piètre figure en ce qui a trait à la facilité d’y faire des affaires lorsqu’on le compare aux États-Unis. Selon la Banque mondiale, le Canada occupe le 22e rang dans le monde, tandis que les États-Unis sont en 8e place. Cependant, le Canada surclasse son voisin pour l’une des composantes-clés de l’indice : le paiement des taxes et impôts (17e contre 36e)(2).

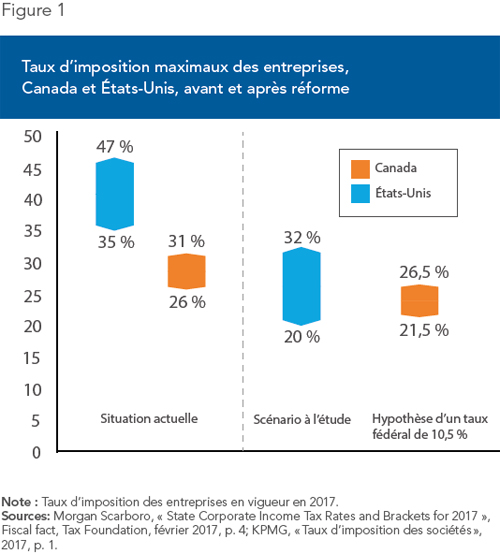

Cet avantage a contribué à attirer des investissements au pays au cours des dernières années. Présentement, le taux fédéral d’impôt net pour les entreprises est de 15 %. Pour celles qui demandent la déduction pour les petites entreprises, un taux plus bas de 10,5 % s’applique sur les premiers 500 000 $ de revenus(3). En tenant compte de l’impôt prélevé par les provinces, le taux marginal d’impôt combiné des entreprises le plus élevé au Canada est de 31 %. C’est bien en dessous du plus bas taux marginal aux États-Unis (fédéral et États), qui est de 35 %, et beaucoup plus bas que le taux marginal le plus élevé, qui est de 47 %.

Cependant, comme on peut le voir dans la Figure 1, la réforme américaine proposée rendrait le Canada beaucoup moins concurrentiel sur le plan fiscal. En effet, les nouveaux taux les plus élevés qui s’appliqueraient dans des États importants du point de vue économique comme le Texas (20 %) et l’Ohio (20 %) seraient nettement inférieurs au taux marginal combiné le plus bas au Canada, actuellement de 26 %, tandis qu’au Michigan (26 %) et dans l’État de New York (26,5 %), par exemple, l’avantage canadien disparaîtrait(4).

Qui paie le prix des impôts trop élevés?

Si une telle réforme devait être adoptée aux États-Unis, la compétitivité fiscale du Canada serait réduite de façon substantielle. Les travailleurs subiraient une grande partie des conséquences, la raison étant qu’ils sont moins mobiles que le capital. Cet écart s’est d’ailleurs accentué au cours des dernières décennies, puisque la mobilité du capital a augmenté(5).

Une baisse des taux d’imposition des entreprises aux États-Unis y attirerait davantage de capital en quête de rendements relatifs plus élevés. Cela signifierait deux choses pour les travailleurs. Premièrement, le capital étant complémentaire au travail, la demande pour le travail au Canada diminuerait, ce qui ralentirait la croissance des salaires. Deuxièmement, des niveaux d’investissements plus bas diminuent la croissance de la productivité, ce qui restreindrait, encore une fois, celle des salaires(6). Ainsi, les travailleurs devraient supporter une grande partie des effets de la différence entre les impôts des deux pays(7).

Il est possible que le président américain n’atteigne pas tous ses objectifs de réduction du fardeau fiscal. Cependant, même une baisse plus modeste des taux d’imposition produirait un effet semblable à une augmentation de ces taux au Canada, puisque cela augmenterait notre fardeau fiscal relatif. Les travailleurs canadiens seraient donc vraisemblablement les premiers à subir les conséquences de baisses d’impôt américaines, si Ottawa devait rester les bras croisés.

Des bénéfices, avec ou sans réforme

En fait, l’économie canadienne tirerait profit de l’instauration d’un impôt proportionnel pour les entreprises, même si les baisses d’impôt américaines ne se concrétisaient pas. Cela aurait entre autres pour effet de favoriser la croissance des entreprises, alors que l’existence de plusieurs paliers d’impôt − l’impôt progressif − tend à la décourager. Des taux multiples incitent aussi les entreprises à scinder leurs activités afin de réduire leur fardeau fiscal. Le temps et l’énergie ainsi perdus dans la bureaucratie pourraient être consacrés à des tâches plus productives(8).

En 2000, alors que le taux fédéral était beaucoup plus élevé (28 %)(9), 15 % des entreprises déclarant leurs impôts en tant que « petite entreprise » limitaient leurs revenus à moins de 200 000 $ afin de pouvoir demeurer dans cette catégorie fiscale. En 2009, après que le taux fédéral ait été réduit et le seuil de revenus augmenté à 500 000 $, seulement 8,5 % des entreprises limitaient ainsi leur croissance(10).

Bien sûr, la part versée aux provinces représente une plus grande proportion de l’impôt des entreprises canadiennes que celle versée aux États chez nos voisins. Des efforts des gouvernements provinciaux pour réduire leurs propres taux d’imposition conjugués à une baisse du taux fédéral contribueraient donc encore plus à préserver et accroître la compétitivité fiscale du Canada.

Il va sans dire que plusieurs éléments de cette proposition pourraient faire l’objet d’études plus approfondies, tels la sensibilité de l’investissement à l’impôt des entreprises, particulièrement dans le cas des entreprises de petite taille, l’effet des stratégies d’optimisation fiscale déjà mises en place par plusieurs entreprises ou encore celui des réductions des recettes fiscales du gouvernement canadien.

Mais toutes ces nuances ne changeraient rien à notre observation centrale : le maintien du régime fiscal actuel, advenant une réforme américaine, entraînera une perte de recettes fiscales lorsque les investissements des entreprises − et les revenus qui en découlent − traverseront la frontière.

En agissant immédiatement, le gouvernement canadien enverrait un signal clair aux entreprises à l’effet que le Canada est un endroit propice pour mener des affaires et qu’il continuera de l’être, peu importe ce que feront les États-Unis. Cela préserverait notre compétitivité fiscale en plus d’aider grandement les travailleurs.

Références

1. Sahil Kapur, « Trump planning on cuts for top earners : report », Bloomberg, Financial Post, 26 septembre 2017.

2. Le classement est basé sur les données de Toronto pour le Canada et celles de New York et Los Angeles pour les États-Unis. Le sous-indice Paiement des taxes et impôts « prend en compte tous les impôts et taxes, y compris les cotisations obligatoires qu’une entreprise de taille moyenne doit payer ou qui lui sont retenues chaque année, ainsi que les démarches administratives nécessaires pour leur paiement et le respect des procédures de post-déclaration d’impôts ». La Banque mondiale, Doing Business, Méthodologie.

3. Agence de revenu du Canada, Taux d’impôt des sociétés, 7 février 2017.

4. Tax Foundation, State Corporate Income Tax Rates and Brackets for 2017, 27 février 2017.

5. Won Yong Kim et Bang Nam Jeon, « Has International Capital Mobility Increased in Asia? Evidence from the Post-1997 Financial Crisis Period », Contemporary Economic Policy, vol. 31, no. 2, p. 345-365; Julien Bengui, Enrique G. Mendoza et Vincenzo Quadrini, « Capital Mobility and International Sharing of Cyclical Risk », Journal of Monetary Economics, vol. 60, no 1, p. 42.

6. Une étude américaine couvrant la période de 1969 jusqu’à 2012 a découvert que chaque augmentation d’un point du taux d’imposition des entreprises réduisait l’emploi de 0,3 à 0,5 %, et le revenu de 0,3 % à 0,6 %. Alexander Ljungqvist et Michael Smolyansky, To Cut or Not to Cut? On the Impact of Corporate Taxes on Employment and Income, Finance and Economics Discussion Series 2016-006, Board of Governors of the Federal Reserve System, 11 décembre 2015, p. 2.

7. Les travailleurs, qui sont souvent propriétaires, auraient à supporter un fardeau additionnel, puisqu’une diminution des investissements au Canada entraînerait aussi une pression à la baisse sur le prix de l’immobilier. Ce phénomène est bien connu, et recensé notamment dans trois études exhaustives qui se sont penchées sur les cas de l’Europe, de l’Allemagne et des États-Unis. Ces études ont permis de conclure que de 30 à 50 % du fardeau fiscal des entreprises était assumé par les travailleurs, le reste étant partagé entre les propriétaires d’entreprises et les propriétaires fonciers. Wiji Arulampalam, Michael P. Devereux and Giorgia Maffini, « The Direct Incidence of Corporate Income Tax on Wages », European Economic Review, vol. 56, no 6, août 2012, p. 1038-1054; Clemens Fuest, Andreas Peichl et Sebastian Siegloch, « Do Higher Corporate Taxes Reduce Wages? Micro Evidence from Germany », American Economic Review, à paraître; Juan Carlos Suárez Serrato et Owen Zidar, « Who Benefits from State Corporate Tax Cuts? A Local Labor Markets Approach with Heterogeneous Firms », American Economic Review, vol. 106, no 9, septembre 2016, p. 2582-2624.

8. Benjamin Dachis et John Lester, Small Business Preferences as a Barrier to Growth: Not So Tall After All, Commentary No. 426, C.D. Howe Institute, mai 2015, p. 12-13.

9. Brett Stuckey et Adriane Yong, « Introduction à l’impôt fédéral des sociétés », Publications de recherche de la bibliothèque du parlement, Division des affaires internationales, du commerce et des finances, 16 juin 2011, p. 1-9.

10. Benjamin Dachis et John Lester, op. cit., note 8; Kenneth Hendricks, Raphael Amit et Diana Whistler, Business Taxation of Small and Medium-Sized Enterprises in Canada, Technical Committee on Business Taxation, Working Paper No. 97-11, octobre 1997; Ajay Agrawal, Carlos Rosell et Timothy S. Simcoe, Do Tax Credits Affect R&D Expenditures by Small Firms? Evidence from Canada, NBER, Working Paper No. 20615, octobre 2014.