La réduction des dépenses publiques favorise la croissance économique

Le débat public sur l’austérité budgétaire est aux antipodes de la façon dont celle-ci est définie et étudiée par la science économique. Le terme « austérité » est la plupart du temps utilisé en référence à un amalgame de mesures budgétaires et fiscales visant le retour à l’équilibre budgétaire, sans différencier entre ces mesures aux effets variés. Cette Note économique recense les contributions de la recherche universitaire en ce qui a trait à l’efficacité des moyens visant le retour à l’équilibre budgétaire. Comme nous le verrons, ces distinctions sont cruciales, puisque les effets des baisses de dépenses publiques et des hausses d’impôt sont diamétralement opposés.

Communiqué de presse : Réduire les dépenses publiques fait croître l’économie

En lien avec cette publication

En lien avec cette publication

|

|

|

| Cutting public spending fuels economy (Toronto Sun, 8 octobre 2015) |

La réduction des dépenses publiques favorise la croissance économique

Le débat public sur l’austérité budgétaire est aux antipodes de la façon dont celle-ci est définie et étudiée par la science économique. Le terme « austérité » est la plupart du temps utilisé en référence à un amalgame de mesures budgétaires et fiscales visant le retour à l’équilibre budgétaire, sans différencier entre ces mesures aux effets variés.

Cette Note économique recense les contributions de la recherche universitaire en ce qui a trait à l’efficacité des moyens visant le retour à l’équilibre budgétaire. Comme nous le verrons, ces distinctions sont cruciales, puisque les effets des baisses de dépenses publiques et des hausses d’impôt sont diamétralement opposés.

Les effets des réductions de dépenses publiques

Lorsqu’il est question d’austérité, de nombreux commentateurs ont le réflexe keynésien traditionnel d’affirmer qu’une diminution des dépenses publiques a nécessairement pour effet de ralentir la croissance économique. Cette idée est contraire aux résultats de la recherche universitaire récente en science économique. Celle-ci démontre qu’une baisse des dépenses publiques en proportion du PIB(1) est moins susceptible de provoquer une récession qu’une augmentation des taxes et impôts et qu’elle a en réalité des effets positifs sur la croissance(2).

Ce phénomène s’explique par une allocation plus efficace des ressources. Lorsque le gouvernement réduit ses dépenses, il fait moins concurrence au secteur privé pour attirer les travailleurs et le capital. En conséquence, le secteur privé dispose de plus de ressources, et à meilleur prix, pour accroître ses activités. Les études universitaires menées de façon indépendantes et publiées dans les revues universitaires les plus prestigieuses confirment qu’une réduction des dépenses publiques entraine une augmentation de l’investissement privé(3).

À court terme, les réductions de dépenses publiques ont un effet négatif modeste sur l’activité économique, puisqu’il y a un court délai avant que la dépense privée ne prenne le relais de la dépense publique(4). En contrepartie, elles peuvent aussi rapidement faire diminuer les frais d’intérêts sur la dette publique ou contribuer à faire accepter certaines réformes structurelles par les partenaires sociaux en signalant le sérieux du gouvernement(5).

Après un an, les effets négatifs disparaissent(6). À plus long terme, les effets positifs d’une réduction des dépenses publiques dominent très largement, permettant une accélération de la croissance économique(7). Selon la recherche, ces gains sont d’autant plus importants si la réduction des dépenses est accompagnée d’un processus de libéralisation du marché du travail et de déréglementation(8).

Les effets des augmentations de taxes et d’impôts

La réponse à ces arguments la plus fréquemment lue et entendue dans le débat public est qu’il serait préférable d’augmenter les impôts pour revenir à l’équilibre budgétaire. Pourtant, un résultat universel en science économique, qu’on retrouve dans tous les manuels d’introduction, est que prélever un dollar de taxe ou d’impôt coûte en règle générale plus d’un dollar à la société. Les augmentations de taxes et d’impôts ont pour effet de créer des distorsions dans l’économie privée, de diminuer le pouvoir d’achat et de décourager les activités productives. On parle alors de la perte sèche des taxes et impôts, c’est-à-dire qu’au-delà d’un certain niveau, une augmentation de ceux-ci entraîne une perte de bien-être économique plus importante que l’accroissement de bien-être financé par les revenus supplémentaires de l’État.

Les études récentes estiment que chaque dollar prélevé coûte à la société de 1,10 $ à 5,00 $(9). De plus, il s’agit de coûts qui se répètent avec chaque année fiscale et qui ont tendance à s’amplifier avec le temps(10). Parce qu’elles ralentissent la croissance économique et peuvent même provoquer des récessions(11), les augmentations de taxes et d’impôts ont donc tendance à creuser les trous budgétaires au lieu de les combler.

Le débat public est aussi silencieux au sujet de la durabilité des gains liés à ces deux façons de retrouver l’équilibre budgétaire. Pourtant, là encore, celles-ci ne sont pas équivalentes. La recherche révèle que les réductions de dépenses permettent de maintenir un équilibre budgétaire plus longtemps que les hausses de taxes et d’impôts(12).

Ces résultats sont à la fine pointe de la recherche économique et sont confirmés autant par des économistes plus favorables à l’intervention de l’État que par d’autres qui préconisent un recours accru aux mécanismes de marché. Le débat actuel en sciences économique ne concerne plus l’existence de ces effets, mais plutôt leur ampleur(13).

Les expériences des pays de l’OCDE

Depuis la récession de 2008-2009, la majorité des pays de l’OCDE ont réduit leur déficit par rapport à leur PIB. En moyenne, ce ratio a reculé de 2,8 points de pourcentage en 4 ans, passant de 6,2 % du PIB en 2009 à 3,4 % en 2013(14). Pris globalement, la réduction du déficit dans ces pays est attribuable à part égale à des réductions de dépenses et des hausses de revenus. Toutefois, les chemins choisis par les gouvernements de ces pays pour réduire leur déficit diffèrent considérablement. Trois combinaisons de mesures sont possibles :

1. réduire à la fois les dépenses et les revenus;

2. réduire les dépenses tout en augmentant les revenus; et

3. augmenter à la fois les dépenses et les revenus(15).

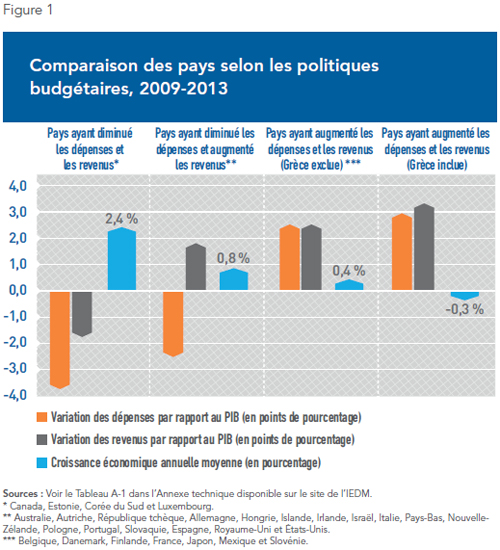

Ces expériences variées permettent de bien distinguer les effets sur la croissance économique des réductions ou augmentations de dépenses et de taxes et d’impôts (voir Figure 1).

Le Canada, la Corée du Sud, l’Estonie et le Luxembourg font ainsi figure d’exemples en ayant à la fois réduit leurs dépenses et leurs revenus (les premières plus que les seconds, ce qui a permis de réduire leur déficit moyen par rapport au PIB). La combinaison de deux mesures aux effets positifs leur a permis d’obtenir une croissance annuelle enviable de 2,4 % en moyenne.

Dans l’ensemble des administrations publiques au Canada, les dépenses par rapport au PIB ont reculé de 3 points de pourcentage durant cette période, pour se fixer à 40,7 % en 2013. Les revenus ont reculé de 1,2 point de pourcentage, pour atteindre 38 % du PIB. L’économie canadienne a rapidement atteint une croissance correspondant à plus du double de la moyenne des pays étudiés.

À l’autre extrême, d’autres pays ont plutôt choisi d’augmenter à la fois leurs dépenses et leur fardeau fiscal. Au sein de ce groupe de pays, on retrouve notamment la Grèce. La totalité de la réduction du déficit grec entre 2009 et 2013 est due à une hausse de 9 points de pourcentage des revenus de l’État par rapport au PIB, tandis que les dépenses par rapport au PIB ont augmenté de 6 points de pourcentage. La France, dans une moindre mesure, a opté pour une solution semblable en augmentant ses dépenses ainsi que ses taxes et impôts. Ce groupe de pays n’a connu qu’une croissance moyenne annuelle de 0,4 % (en incluant le cas extrême de la Grèce, on observe même une contraction économique moyenne annuelle de 0,3 %). Les efforts des pays ayant augmenté leurs revenus et leurs dépenses ont été dans plusieurs cas contreproductifs, puisque leur déficit moyen par rapport au PIB n’a en fin de compte pas diminué durant la période de rigueur budgétaire.

À mi-chemin entre ces deux extrêmes, certains pays ont adopté une bonne et une mauvaise mesure, c’est-à-dire qu’ils ont réduit leurs dépenses tout en augmentant leurs revenus entre 2009 et 2013. Leur croissance annuelle moyenne de 0,8 % se situe elle aussi entre celles des deux autres groupes.

Une autre façon de mesurer l’effet des différentes mesures budgétaires et fiscales est d’analyser comment se distinguent les pays dont les gouvernements ont concentré leurs efforts pour revenir à l’équilibre budgétaire à 75 % sur la réduction des dépenses et ceux qui ont concentré leurs efforts à 75 % sur l’augmentation des revenus. Pour le premier groupe, la croissance annuelle a été en moyenne de 1,3 %, alors que les pays du second groupe ont plutôt connu une contraction de 0,4 % par année(16).

Ces expériences illustrent bien les conclusions des travaux récents en science économique et contredisent les explications de ceux qui s’opposent aux mesures de réduction des dépenses publiques et qui proposent une hausse du fardeau fiscal pour retourner à l’équilibre budgétaire.

Et l’austérité au Québec?

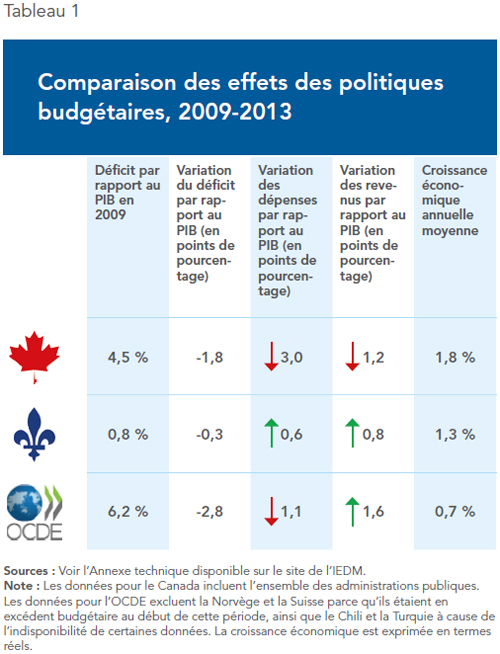

Le Québec a connu un ajustement très modeste par rapport aux autres économies de l’OCDE durant la même période. En 2013, le déficit du Québec par rapport au PIB avait diminué de 0,3 point de pourcentage depuis 2009, contre une moyenne de 2,8 dans l’OCDE. Le Tableau 1 résume les effets des efforts pour revenir à l’équilibre budgétaire.

L’une des raisons du caractère modeste de cet ajustement est que le Québec n’a pas connu de hausse spectaculaire de son déficit durant la crise de 2008-2009, contrairement à la plupart des pays développés. En 2009, le Québec enregistrait un déficit de 0,8 % du PIB, contre une moyenne de 6,2 % dans les pays de l’OCDE qui avaient des déficits et de 15,3 % en Grèce.

Par ailleurs, le gouvernement du Québec a adopté les moyens de réduction du déficit qui donnent les moins bons résultats. Les revenus ont augmentés de 0,8 point de pourcentage et les dépenses de 0,6 point de pourcentage. Le Québec a cependant réussi à conserver une croissance d’environ 1,3 %, qui s’explique sans doute par la faible ampleur de ces ajustements par rapport au PIB et par le fait que durant la même période, le Canada dans son ensemble a mené la stratégie inverse de l’ajustement par la baisse des dépenses et des revenus.

Certains commentateurs n’hésitent pas à déclarer que depuis l’élection de 2014, le nouveau gouvernement du Québec a entrepris un programme d’austérité qui compte « parmi les plus intenses de tous les pays riches à l’heure actuelle »(17) et que cela constitue une menace pour la croissance économique. Encore une fois, ces affirmations ne distinguent pas les réductions de dépenses et les hausses d’impôts, des mesures qui, comme nous l’avons vu, ont des effets diamétralement opposés. Et si l’on en juge par les données internationales recensées ci-dessus, une combinaison de réductions de dépenses et de hausses d’impôts devrait en fait favoriser la croissance économique – mais moins, il est vrai, qu’une réduction simultanée des dépenses et d’impôts.

Conclusion

Le débat public sur la réduction du déficit devrait mieux distinguer les efforts basés sur la réduction des dépenses de ceux basés sur l’augmentation des taxes et impôts. Comme le montre la littérature la plus à jour en science économique, les effets de ces deux approches sont diamétralement opposés. Une meilleure compréhension de ces effets permettrait d’adopter des politiques économiques plus efficaces et plus propices à assurer la prospérité à long terme.

Cette Note économique a été préparée par Mathieu Bédard, économiste à l’IEDM. Il est titulaire d’un doctorat en sciences économiques d’Aix-Marseille Université et d’une maîtrise en analyse économique des institutions de l’Université Paul Cézanne. Vincent Geloso et Youcef Msaid sont chercheurs associés à l’IEDM.

Références

1. La baisse des dépenses publiques en proportion du PIB survient soit parce que les dépenses diminuent en termes réels, soit parce qu’elles augmentent moins vite que le PIB.

2. Thomas Warmedinger, Cristina Checherita-Westphal et Pablo Hernández de Cos, Fiscal Multipliers and Beyond, European Central Bank, Occasional Papers no 162, juin 2015; Oliver Blanchard et Roberto Perotti, « An Empirical Characterization of the Dynamic Effects of Changes in Government Spending and Taxes on Output », Quarterly Journal of Economics, vol. 117, no 4, 2002, p. 1329-1368; Alberto F. Alesina et Silvia Ardagna, « Large Changes in Fiscal Policy: Taxes versus Spending », dans Jeffrey R. Brown (dir.), Tax Policy and the Economy, vol. 24, University of Chicago Press, août 2010, p. 35-68; Jaime Guajardo, Daniel Leigh et Andrea Pescatori, « Expansionary Austerity? International Evidence », Journal of the European Economic Association, vol. 12, no 4, août 2014, p. 949-968; Andrew G. Biggs, Kevin A. Hassett et Matthew Jensen, « A Guide for Deficit Reduction in the United States Based on Historical Consolidations That Worked », AEI Economic Policy Working Paper no 2010-04, 27 décembre 2010; Alberto Alesina, Carlo Favero et Francesco Giavazzi, « The Output Effect of Fiscal Consolidation Plans », Journal of International Economics, vol. 96, no 1, juillet 2015, p. S19-S42; Parthasarathi Shome, « Fiscal Stimuli and Consolidation », dans Olivier J. Blanchard, David Romer, A. Michael Spence, et Joseph E. Stiglitz (dir.), In the Wake of the Crisis: Leading Economists Reassess Economic Policy, MIT Press, 2012, p. 49-55.

3. Alberto Alesina, Silvia Ardagna, Roberto Perotti et Fabio Schiantarelli, « Fiscal Policy, Profits, and Investment », American Economic Review, vol. 92, no 3, juin 2002, p. 571-589; Andrew Mountford et Harald Uhlig, « What Are the Effects of Fiscal Policy Shocks? », Journal of Applied Econometrics, vol. 24, no 6, septembre 2009, p. 960-992; Antonio Afonso et João Tovar Jalles, « Assessing Fiscal Episodes », Economic Modelling, vol. 37, février 2014, p. 255-270; Davide Furceri et Ricardo M. Sousa, « The Impact of Government Spending on the Private Sector: Crowding-out versus Crowding-in Effects », Kyklos, vol. 64, no 4, 2011, p. 516-533.

4. Robert J. Barro et Charles J. Redlick, « Macroeconomic Effects from Government Purchases and Taxes », Quarterly Journal of Economics, vol. 126, no 1, janvier 2011, p. 51-102; Lawrence Christiano, Martin Eichenbaum et Sergio Rebelo, « When Is the Government Spending Multiplier Large? » Journal of Political Economy, vol. 119, no 1, février 2011, p. 78-121; Price Fishback et Valentina Kachanovskaya, « The Multiplier for Federal Spending in the States During the Great Depression », Journal of Economic History, vol. 75, no 1, 2015, p. 125-162.

5. Roberto Perotti, « The "Austerity Myth": Gain without Pain? », dans Alberto Alesina et Francesco Giavazzi (dir.) Fiscal Policy and the Financial Crisis, University of Chicago Press, juin 2013, p. 307-354.

6. Antonio Afonso et João Tovar Jalles, « Assessing Fiscal Episodes », Economic Modelling, vol. 37, 2014, p. 255-270.

7. Gerald W. Scully, Constitutional Environments and Economic Growth, Princeton University Press, 1992; Antonio Afonso et Davide Furceri, « Government Size, Composition, Volatility and Economic Growth », European Journal of Political Economy, vol. 26, no 4, janvier 2010, p. 517-532; Andrew Mountford et Harald Uhlig, op. cit., note 3; Andreas Bergh et Magnus Henrekson, « Government Size and Growth: A Survey and Interpretation of the Evidence », Journal of Economic Surveys, vol. 25, no 5, 2011, p. 872-897; Livio di Matteo, Measuring Government in the 21st Century, Institut Fraser, 2013.

8. Alberto F. Alesina et Silvia Ardagna, « The Design of Fiscal Adjustments », dans Jeffrey R. Brown (dir.), Tax Policy and the Economy, vol. 27, University of Chicago Press, 2010, p. 19-68.

9. Voir l’Annexe technique sur le site de l’IEDM pour une recension de cette littérature.

10. Voir la Figure 2 dans Alberto Alesina, Carlo Favero et Francesco Giavazzi, op. cit., note 2, p. S29.

11. Veronique de Rugy et Alberto Alesina, Austerity: The Relative Effects of Tax Increases versus Spending Cuts, Mercatus Center at George Mason University, mars 2013, p. 9-11.

12. Alberto F. Alesina et Silvia Ardagna, op. cit., note 8; Alberto F. Alesina et Roberto Perotti, « Fiscal Adjustments in OECD Countries: Composition and Macroeconomic Effects », IMF Staff Papers, vol. 44, no 2, juin 1997, p. 210-248.

13. Pour un résumé de ces débats, voir Olivier J. Blanchard et Daniel Leigh, « Growth Forecast Errors and Fiscal Multipliers », American Economic Review, vol. 103, no 3, 2013, p. 117-120; Alberto Alesina, Omar Barbiero, Carlo Favero, Francesco Giavazzi et Matteo Paradisi, « Austerity in 2009-2013 », NBER Working Paper No. 20827, janvier 2015.

14. Tous les chiffres cités dans cette section proviennent de calculs des auteurs basés sur les séries de données fiscales et indicateurs de PIB trimestriel compilées par l’OCDE, ainsi qu’Eurostat pour l’Islande et la Slovénie. Ils excluent la Norvège et la Suisse parce qu’ils étaient en excédent budgétaire au début de cette période, ainsi que le Chili et la Turquie à cause de l’indisponibilité de certaines données.

15. La quatrième combinaison possible, soit celle d’augmenter les dépenses tout en réduisant les revenus, a pour effet d’amplifier au lieu de réduire le déficit budgétaire, et n’a donc pas été analysée. Seule la Suède a adopté de telles mesures.

16. Voir l’Annexe technique sur le site Web de l’IEDM pour plus de détails.

17. Voir par exemple Pierre Fortin, « Austérité : pourquoi êtes-vous si pressé, monsieur Couillard ? », L’actualité, 17 décembre 2014.